PancakeSwapの特徴、始め方、使い方(やり方)を理解する。

注意点

当記事は投資の勧誘を行う目的ではなく、投資の成果を保証するものではない。また、不正確な情報は随時更新する予定であるが、執筆時点で入手可能な情報をもとに筆者が解釈したものであり、情報の正確性を保証するものではない。

PancakeSwapとは?

仮想通貨を始めるなら、

まずは Binance に登録しよう!

以下のリンクから登録で

取引手数料が10%割引に!

\ 紹介リンクを使わないともったいない /

最近ユーザー数が急増しているPancakeSwap(パンケーキスワップ)。うさぎのパンケーキのアイコンが可愛らしく、キャッチ―である。

このサービスは2020年9月にローンチした後、色々なインフルエンサーが言及している。

これは一体何のサービスかというと、一言でいうと仮想通貨(以下、暗号資産と呼ぶ)の取引所である。そして今回はこの取引所で、暗号資産の交換をするのではなく、イールドファーミングと呼ばれる投資を行おうとしている。

PancakeSwapの特徴は、

- DEX(Decentralized exchanges)であること

- BSC(Binance Smart Chain)上のスマートコントラクトであること

- CAKEトークンの価値が維持できていること

①については、PancakeSwapはBEP20トークンを交換するための取引所であるが、CEX(Centralized Exchanges)と呼ばれるいわゆる有人管理の一般的な取引所(ビットフライヤーやコインチェックやZaifのような取引所)ではなく、DEXと呼ばれる分散型取引所(無人管理の取引所)であり、BSC上のプログラムによって管理されている。サーバーダウンなど起こすことなく動き続けてくれるというメリットがあるが、プログラムに不正やバグがあると出金できなくなる等のリスクがある。

②については、一般的にスマートコントラクトと言えばイーサリアム(Ethereum)のプラットフォーム上のプログラムの代名詞になっているが、コレはバイナンススマートチェーンという別のプラットフォーム上にあるプログラムである。イーサリアムのガス(スマートコントラクトを動かすための利用料)は大変高騰しており、最近では1アクションで1,000円(JPY)以上かかってしまったりして、個人が小口の取引を起こすにはとても利用できるレベルではなくなってしまっている。一方、BSCのガスは数十円程度と利用しやすい環境である。

③については、例え報酬の利回りが良かったとしても、報酬としてもらえるトークン(暗号資産)の価格が下落すれば、実質的な利回りはもっと低かったりマイナスとなったりする。その点、CAKEの価格は現状ではしっかり維持されており、高い利回りを実現できている。

BNB(バイナンスコイン)を調達しよう

バイナンスに口座を作ろう

まずはバイナンスにアカウント(口座)を作ろう。

なお、下記ボタンから登録すると取引手数料のキックバック報酬が得られる(コミッションレート10%)。もちろん筆者の紹介リンクを使用する必然性はないが、今後長期的にバイナンスを利用するにあたって手数料割引があるのとないのでは大きな違いになるので、通常登録するのではなく、誰かの紹介リンクを使用することを強くオススメする。

筆者は当時よくわからず通常登録してしまったが、これだけ多くの取引をしている中で10%でも手数料が引かれていれば・・・と考えると、強い後悔しかない。

バイナンスの紹介コードは20%のキックバックレートを紹介者の裁量で紹介者と被紹介者の間で分け合う形式なので、等分で分け合う10%レートのコードが正当性が高いと言えるだろう。くれぐれも20%すべてを紹介者に奪われるコードから登録しないように気を付けてほしい。

仮想通貨を始めるなら、

まずは Binance に登録しよう!

以下のリンクから登録で

取引手数料が10%割引に!

\ 紹介リンクを使わないともったいない /

eKYC(オンライン本人確認)ですぐにアカウント作成が完了する。

口座ができたら、入金用のアドレスをコピーしよう。

国内取引所からバイナンスに送金しよう

今回はZaif(ザイフ)からBCH(ビットコインキャッシュ)をバイナンスに送金する。

出金先のアドレスに先ほどのバイナンスの入金用アドレスを入力しよう。

着金すると以下のように入金履歴が表示される。

BNBを手に入れよう

筆者はBCHをZaifからバイナンスへ送ったので、BCH/BNBのペアを選択し、売却を行った。

これにより、BCHを売却して対価としてBNBを入手できた。

メタマスクのウォレットにBSCを追加しよう

メタマスクにBSCを追加するためには、以下のリンクを参考にしてほしい。

英語が苦手であれば、Chromeなどのブラウザの翻訳機能を使って日本語化すると良い。

ABCTokenコントラクト(ABCToken.sol)のコンパイル及びデプロイが多少難解に感じられるかもしれないが、指示どおりに行えば下記のようにBSC上のトークンが表示されるようになる。

ウォレットにBNBを送金しよう

ウォレットの準備が完了したら、ウォレットに送金してみよう。

なお、バイナンスに暗号資産を入金して売却し、すぐに出金しようとすると以下のようなアラートが出て出金できない場合がある。

この時は少し待って出金制限の解除を待とう。

また、送金する際は必ずBinance Smart Chain(BSC)を選択しよう。

ここを間違えると資産を失う可能性がある。

まずはテスト送金で少額のBNBをウォレットに送信した結果、下掲のように無事送金できることが確認できた。

つづいて、5BNBを送金した。

PancakeSwapを使ってみよう

仮想通貨を始めるなら、

まずは Binance に登録しよう!

以下のリンクから登録で

取引手数料が10%割引に!

\ 紹介リンクを使わないともったいない /

さて、これで準備はできた。

ここから実際にPancakeSwapを使ってみよう。まず大まかな流れは下記の通りである。

注意点

以前はLPトークンをステークするとCAKEトークンが付与され、CAKEトークンをステークするとSYRUPトークンが付与され、SYRUPトークンをステークすると様々なトークンが付与されるという仕組みであったが、SYRUPトークンのコントラクトにバグが見つかったためにSYRUPトークンの付与とステーキングの工程が削除され、現在の形式になっている。

工程が多くてわかりにくいかもしれないが、一つずつ見てゆこう。

イールドファーミングしてみよう

イールドファーミング(Yield Farming)とは、流動性を供給(流動性マイニング)することにより、その対価を手に入れることである。

流動性供給というのは、簡単に言えばDEXでの取引に使う暗号資産を貸してあげることである。

例えばBNBとUSDCを交換したい人がいても、交換するためのUSDCが用意されていなければ交換できない。

pancakeswapのDEXではAMM(Automated Market Makers、自動マーケットメイカー)という仕組みを利用して自動的な取引を行っている。これは、通常の株式の取引のような板寄せ方式ではなく、流動性プールと取引を行うことになる。

AMMのより詳細な仕組みについては以下の記事を参照してほしい。

流動性プールには、ユーザーが暗号資産をペアでロックすることで流動性が供与される。

取引に使われる暗号資産をロックをしたユーザーに対しては、流動性を与えた報酬としてLPトークンと取引手数料の一部が付与される。

そして、LPトークンをステークすると、ステーキング報酬が得られる。

画面上のFarmsからステーキング報酬を見てみよう。

今回ははCAKE-BNBのペアを選択することにする。なお、APYとは年利のことで、179.11%となっている。これは常に変動する。

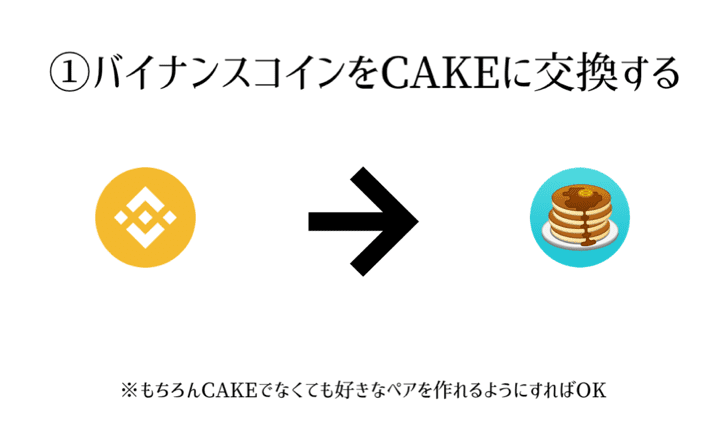

バイナンスコインをCAKEに交換する

5BNBをウォレットに送金したので、まずは画面上のTrade>Exchangeから入金した半額の2.5BNB(ガス代のバッファをもって2.45BNB)をCAKEにスワップ(交換)した。

半額にしているのは、前述のとおりBNBとCAKEをペアで供給する必要があるので、それぞれの暗号資産が同価値となるような数量を用意する必要があるからである。

ガス代は0.003335BNB(約13円)と、最近のイーサリアムを使っていた感覚からすると激安である。本来ガス代はこのように意識しないで済む額か、定額であるべきであろう。

ガス代の支払いが終わると、処理が行われ、最終的にウォレットに反映される。

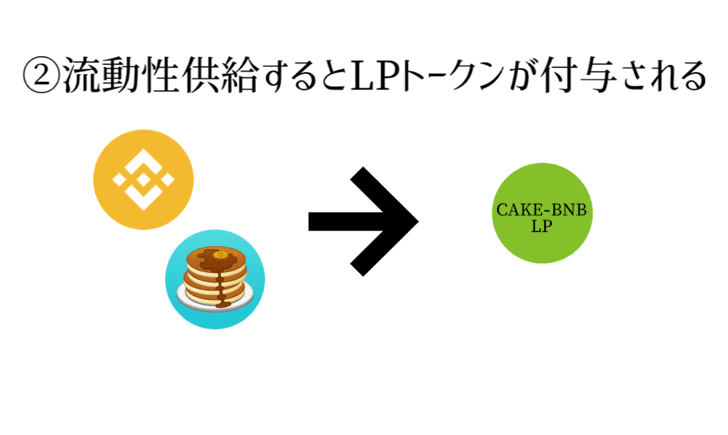

流動性供給をしてLPトークンを入手しよう

続いて、Trade>Liquidity>Poolで流動性供給(Add Liquidity)をしよう。

半々で持っているBNBとCAKEをセット供給する。

すると、流動性供給をしている証明である債権トークン(LPトークン)がウォレットに追加される。

なお、CAKE-BNB LPトークンは11.1USDにセットされているので、17トークン弱を入手した。

このトークンを持っているユーザーに対しては流動性供給報酬として、0.2%の取引所利用手数料のうち0.17%(残り0.03%はPancakeSwapに帰属する)が付与される。

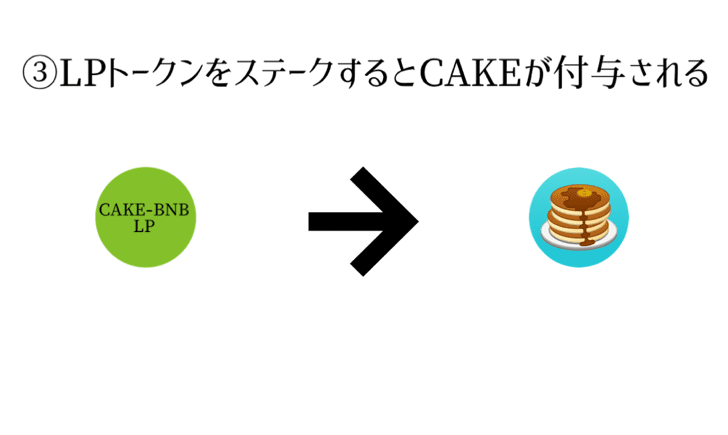

LPトークンをステークしてCAKEを収穫しよう

次に、FarmsからCAKE-BNB LPを選択する。

以下の+ボタンを押すとLPトークンをステークすることができる。

全量を投入する。

すると、以下のように反映される。

これにより、イールドファーミングが始まる。

ステーキング報酬は以下のようにリアルタイムで増加してゆく。CAKEがみるみる増加してゆくのを目視しているだけでも面白い。

溜まったCAKEは以下のようにいつでも収穫(Harvest)することができる。収穫するにもガス代がかかるので、ある程度溜まってからにした方がよいだろう。

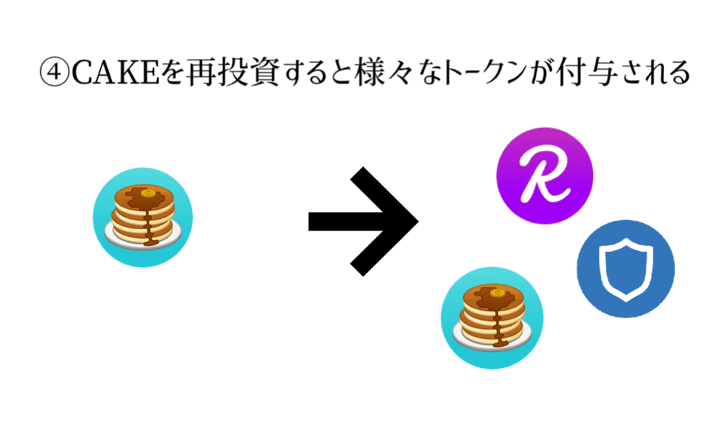

収穫したCAKEを再投資しよう

収穫したCAKEは画面上部のPoolsから再投資することができる。

SYRUP(シロップ)Poolの中から、欲しいトークンを選択して、それに対してCAKEをステークしよう。

それにより、表示されているAPY分のトークンを入手することができる。

つまり、LPトークンのステーキングで収穫したCAKEをSYRUP Poolで再投資することができるのだ。

これは債券のクーポン(利息)の再投資であり、複利で利息を得ることができる。

最終的にどうなるか

投資の回収を行うと、最終的には以下の3点が戻ってくる。

- ペアでロックしたトークンの返還

- LPトークンのステーキングにより得たファーミング報酬

- 収穫したトークンのステーキング報酬

上記の②、③が今回の投資により得られた収益であり、時価の変動を加味して増減した分が損益となる。

CAKEの価格維持の仕組み

仮想通貨を始めるなら、

まずは Binance に登録しよう!

以下のリンクから登録で

取引手数料が10%割引に!

\ 紹介リンクを使わないともったいない /

CAKEは1日当たり1,2000,000枚発行され、450,000枚がバーンされている。つまり、1日あたり750,000枚が純増している。

一方、CAKEは流動性供給を重視しておりブロック報酬を維持するため発行上限枚数(ハードキャップ)を設けていない。

そのため、放任すればインフレして価格下落要因となるが、下記のような供給量調整(Tokenomics、トケノミクス)により価格維持を図っている。

- ブロック排出量の削減

- デフレメカニズム

①については、ブロックごとに作られるCAKEの量を減らすことでインフレを遅らせている。既に1度ブロック排出量の削減は行われており、ブロック当たり40から25に削減されている。

②については、定期的なトークンバーン(Burns)を行うことでデフレさせている。例えば宝くじに費やされたCAKEの20%をバーンしたり、IFOで調達した資金の半額をバーンすることなどである。

なお、IFOについては下記の記事を参照してほしい。

これらの施策により、CAKEトークンの発行量を抑制して価格維持を図っているとのことである。

宝くじ(Lottery)

宝くじは1日4回実施される。

1枚の宝くじを10CAKEで購入でき、そこにはランダムな4桁の数字が記載されている。

当選条件と当選金は以下のとおりである。

| 番号の一致状況 | ポットの割当 |

| 順序通り4つの数字の全てが一致 | ポットの50%を獲得 |

| 順序通り3つの数字が一致 | ポットの20%を獲得 |

| 順序通り2つの数字が一致 | ポットの10%を獲得 |

| その他(ハズレ) | ポットの20%をバーン |

まずは過去の実施結果を確認してみよう。

第279回では1等の当選はなかった。1等当選履歴を3回分遡ってみたが、258回で1名、244回で1名、206回で6名当選者が出ており、めったに当選するものではなさそうだ。

なお、4つの数字の全てに一致するチケットがない場合はポットの60%が次の宝くじセッションに移動されるとの記載はあったが、残りの40%の処理や2等、3等の該当者が不在だった場合の処理については記載がなかった。

仮に279回で1等が当選し、当選者が一人だった場合は執筆時点のレートで600円のチケットに対して130万円程度の当選金が得られる。

次に、実際に購入してみる。

10CAKE支払い、第282回の抽選のチケットを1枚購入した。

ナンバーは9,2,11,14であった。

結果については、残念ながらハズレだった。

LPの変動損失

流動性供給を行うにあたっては、変動損失(impermanent loss)について気を付けなければならない。これは資産の管理を行う上で必ず必要な知識であるため、正確に理解する必要がある。詳細な内容は以下のバイナンスアカデミーの記事が参考になるだろう。

先に結論だけ述べておくと、LPで持っておくとそのまま持っている場合に比べて値上がり益を取りこぼすことがあるということだ。

つまり、イールドファーミングの結果得られた収益率よりも、トークンの値上がり率が高く、そのまま保有している方が収益率が高かった場合はイールドファーミングを行わないほうが良かったという結論となる。

しかしこれはあくまでも結果論でしかないので、事前にどちらが良いとは言えない。

前述のとおり、流動性を供給するにあたっては同額の2種類のトークンが必要になる。

バイナンスアカデミーの設例のとおり、ETHとDAI(1DAIが1USD(米ドル)に価格が固定されたトークン)で考えてみよう。数値例は分かりやすくするために単純かつ大きな変動率とする。

設例 ①AさんはAMMに1ETH=100DAIのペアでプールを作成した。 ②市場でETHが400%(4倍)の価格上昇を起こした ③AMM上で誰かが割安なETHをDAIで購入してETHの価格が400%上昇する ④ここでAさんがプールからトークンを取り出すと変動損失が起きる

Aさんは当初1ETH=100DAIのペアで、合計200ドルの流動性提供を行った。このとき、1ETH=100DAIとなる。

その後ETHの市場価格が4倍に上昇した場合、最初に市場価格とAMMの価格差に気づいた誰かがプール内の割安なETHが時価に達するまでDAIでETHを購入する。

これを裁定取引(アービトラージ)と呼び、アービトラージャー(裁定取引を行う者)は無リスクで市場価格とプールの差額を利益として得ることができる。

その結果、プール内のETHの価格は上昇し、プールは0.5ETH=200DAIとなった。

この状態でAさんがプールからトークンを取り出すと、400DAIの価値となる。

このとき、もし1ETHと100DAIを流動性供給せずに保有していた場合には500USDの価値があったはずである。

結果として、20%ほど値上がり益を取りこぼしたことになる。その値上がり益は誰に奪われたかというと、前述のアービトラージャーである。

なお、価格変動に応じた損失率は以下のとおりである。詳細な内容は上述のバイナンスアカデミーのリンク先を参照してほしい。

1.25倍の価格変動 = 0.6%の損失

上記バイナンスアカデミーリンク先より

1.50倍の価格変動 = 2.0%の損失

1.75倍の価格変動 = 3.8%の損失

2倍の価格変動 = 5.7%の損失

3倍の価格変動 = 13.4%の損失

4倍の価格変動 = 20.0%の損失

5倍の価格変動 = 25.5%の損失

仮想通貨を始めるなら、

まずは Binance に登録しよう!

以下のリンクから登録で

取引手数料が10%割引に!

\ 紹介リンクを使わないともったいない /